11 Spouštěče daňového auditu IRS - červené vlajky, které byste měli vědět před podáním

Při daňové kontrole staví IRS celý svůj finanční život pod mikroskop - váš příjem, váš majetek a vaše výdaje. A pokud nedokážete k jejich spokojenosti prokázat, že váš návrat byl přesný, připravte se na pokuty, pokuty nebo dokonce vězení.

Většina auditů IRS však není náhodná. Jsou spouštěny pomocí algoritmických „červených vlajek“, které statisticky označují buď chybný výnos, vysoké šance na nezveřejněný příjem, nebo obojí. Některé z lepších online služeb pro přípravu daní, například H&R Block a TaxAct, nyní zahrňte upozornění, pokud vaše vrácení obsahuje níže uvedené červené vlajky, ačkoli neexistuje náhrada za najetí certifikovaného daňového poplatníka, který zajistí, že vaše vrácení bude úplné a přesné..

Při přípravě návratu se vyhněte těmto 11 červeným vlajkám, abyste zabránili nechtěné pozornosti dobrého strýčka Sama:

1. Vysoké příjmy

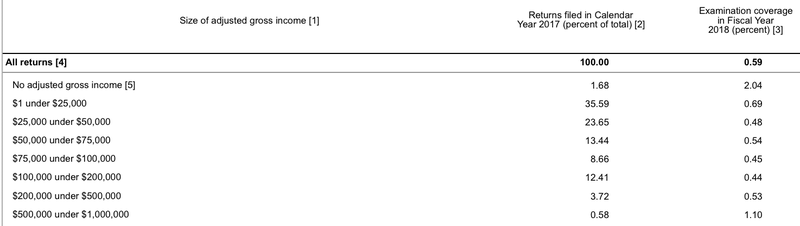

Podle posledních dostupných údajů - od roku 2017 - IRS provedl audit 0,62% všech daňových přiznání, nebo přibližně jednoho ze každých 161 přiznání. Čím vyšší je však vykázaný příjem, tím vyšší jsou šance na audit.

Daňoví poplatníci, kteří vydělali více než 10 milionů dolarů, měli strašně vysokou 14,52% šanci na audit: více než jeden ze sedmi návratů. Proč? Protože to je místo, kde leží nejlepší rána za babku IRS. Pokud chytí magnáta, který vydělá 10 000 000 dolarů ročně podváděním svých daní, mohou se potenciálně navíjet v milionech dolarů za nezaplacené daně.

Ale pokud chytí Joe Bartendera, který podepisuje své tipy o 500 USD, IRS se nesedí přesně na zlatém dole nevybraných příjmů. Takto se kontrolní čísla IRS otřásají pro každou daňovou kategorii:

Když váš příjem roste, připravte se na další kontrolu ze strany IRS, zejména pokud rychle stoupá.

2. Nehlášený příjem

Pokud pracujete pro někoho, ať už jako zaměstnanec W2 nebo 1099 smluvního pracovníka, IRS o tom pravděpodobně ví.

Plátce musí typicky podat formuláře W2 nebo 1099 s IRS. Váš makléř dokonce podá 1099 s pro dividendy, které vyděláte ze svých akcií.

Pokud se vám nepřihlásí příjem, ale IRS obdrží dokumentaci, že jste jej obdrželi, můžete očekávat, že od nich uslyšíte.

I když vyděláváte hotovost a soubory plátce ne 1099, IRS stále používá algoritmy ke kontrole svých výdajových návyků proti deklarovanému příjmu. Pokud se nesrovnají, můžete očekávat, že budou podrobeni auditu.

3. Vysoké odpočty ve vztahu k příjmům

Pokud ze své práce vyděláte 95 000 dolarů, ale požadujete odpočty daně ve výši 90 000 $, raději věřte, že IRS zvýší jejich bezhlavý obočí..

Pro některé výdaje, jako je odpočet úroků z hypotéky, věřitelé podají IRS daňový formulář 1098. Vědí přesně, kolik jste utratili za hypotéku, takže ani nenapadnou nafouknutí čísla.

A pro další odpočitatelné výdaje, jako jsou odpočty za charitativní příspěvky a odpočty za vzdělání, IRS označí váš návrat, pokud jsou vysoké vzhledem k vašemu příjmu. Udělejte si laskavost a udržujte své odpočty přiměřené vzhledem k vašemu příjmu, zejména často zneužívané odpočty, jako je odpočet domácí kanceláře.

Jste přesvědčeni o zákonnosti vašich odpočtů? Vezměte je, ale uchovávejte vynikající záznamy, protože možná budete muset prokázat jejich platnost IRS.

4. Zvýšené obchodní výdaje

Pro samostatně výdělečně činné daňové poplatníky je odpočet obchodních nákladů podle Plánu C sen. Stále si mohou odpočítat standardní odpočet, ale také si odpočítají spoustu výdajů - cestování, domácí kancelář a kancelářské potřeby jsou jen některé příklady. Nejlepší ze všeho je, že zde odečtené obchodní výdaje snižují nejen jejich daň z příjmu, ale i daň z příjmů samostatně výdělečně činných.

A IRS to ví.

Než se stanete příliš nákladnými, zde je několik faux pasů, kterým se můžete vyhnout:

- Vyžádání více srážek než zisků (zejména na několik let). Většina podniků ztratí peníze za první nebo dva roky. Konec konců to vyžaduje peníze, a jen málo podniků vidí okamžitý zisk. Čím více nákladů však požadujete v poměru k podnikovým příjmům, tím větší jsou šance na audit, zejména pokud požadujete obchodní ztráty několik let v řadě.

- Hlášení čísel zaokrouhlených na příjmy nebo výdaje. Obchod je chaotický. Když tedy IRS uvidí úhledná, uklizená čísla kol, vědí, že je daňový poplatník pravděpodobně zaokrouhlil, což v nejlepším případě znamená odhad a v nejhorším vynález. To znamená, že daňový poplatník pravděpodobně nemůže pro tato příliš dokonalá čísla zaokrouhlit přesnou dokumentaci.

- Odpis 100% běžných osobních nákladů. Jaké jsou šance, že daňový poplatník používá svůj smartphone pouze pro podnikání a má pro svůj osobní život zcela samostatný telefon? Nebo co samostatná auta, která jsou poháněna pouze pro podnikání? Jen málokdo se potuluje s několika telefony v kapse nebo kabelce. A jen málo lidí si jedno auto nechává výhradně pro práci a jedno pro osobní použití. Pokud nemůžete prokázat, že jste výjimka, nenárokujte 100% ze svého telefonu, automobilu nebo jiných výdajů, které někdy používáte ve svém osobním životě.

- Odpočítání příliš mnoho na jídlo, cestování a zábavu. Daňoví poplatníci považují za příliš lákavé odepisovat náklady na stravování, cestování a zábavu jako obchodní výdaje. Jistě, někdy někdy samostatně výdělečně činné tyto náklady způsobí. Ale buďte příliš chamtiví a IRS přijde klepat. Vědí, že je tato zneužívaná trojice nákladů zneužívána, stejně jako vědí, že je pro daňové poplatníky obtížné prokázat, že 100% nákladů na cestu souviselo s obchodem. Podle zákona o daních z daní a pracovních míst z roku 2017 již majitelé podniků již nemohou odpočítat výdaje na zábavu. To neznamená žádné další odpočty golfu ani odpočty sportovních událostí, bez ohledu na to, o kolik firmy diskutujete na odkazech. Vezměte si jídlo a cestovní odpočty konzervativně, pokud vůbec, a uchovávejte podrobné záznamy a příjmy. Pokud nemáte záznamy o tom, kdo tam byl, o čem jste mluvili a proč se to týkalo podnikání, neodpočítávejte náklady.

- Domácí kancelář. Na rozdíl od zaměstnanců mohou samostatně výdělečně činní lidé stále požadovat odpočet z domácí kanceláře. IRS však ví, kolik daňových poplatníků zneužívá tento odpočet daně ze samostatné výdělečné činnosti, což usnadňuje audit. Pravidla jsou jasná: můžete odečíst pouze prostor ve vašem domě, který se používá výhradně pro podnikání. Nezáleží na tom, kolik pracovních e-mailů odpovíte, když sedíte na gauči v obývacím pokoji a sledujete Netflix; nemůžete odečíst tento prostor. Pokud máte doma skutečnou kancelář, kterou používáte pouze pro práci, můžete si ji odečíst. Pokud je v prvním patře vašeho domova veřejná firma, jako je bar nebo kadeřnictví, a žijete v bytě ve druhém patře, můžete si odpočíst za první patro. V opačném případě se nemilujte a zkuste si nárokovat pokoj pro hosty, který má v jednom rohu stůl. Na závěr si můžete odpočet z domácí kanceláře vzít pouze tehdy, když nahlásíte zisky. Nelze použít k rozšíření vykázaných ztrát.

5. Zahraniční finanční účty

IRS je velmi zvědavý na zahraniční aktiva. Znají mnoho daňových úniků, kteří používají pobřežní pirátské banky a daňové ráje, a jakmile chytí vůni zahraničních aktiv, uvolní honáky pro lov.

Pokud vedete zahraniční finanční účty v celkové výši více než 10 000 $ kdykoli během roku, musíte podat zprávu FINCEN 114 (FBAR). Pokud tak neučiníte, může to vést k začarovaným sankcím.

A zatímco IRS je více pravděpodobné, že audit daňových poplatníků s zveřejněné zahraniční účty, to, co skutečně dostane štěkání psů, je, když zjistí, nezveřejněné zahraniční účty. Stručně řečeno, buďte velmi opatrní se svými zahraničními aktivy.

6. Hotovostní podniky

Restaurace, bary, kadeřnictví, nehtové salony, myčky aut a další hotovost nebo těžká hotovost jsou základem auditů IRS. Proč? Protože IRS ví, že těžkopádné podniky mohou snáze vykazovat příjmy.

Podniky s vysokou hotovostí provádějí audity dvakrát lákavě, protože se často používají k praní peněz.

Pokud provozujete těžkou hotovost, udržujte čisté knihy a najměte ostrého účetního.

7. Uplatnění stejného závislého dvakrát

Pouze jeden rodič může nárokovat dítě jako nezaopatřené.

Pokud jste ženatý, ale spíš samostatně nebo jste rozvedeni, znamená to, že jeden z rodičů má při návratu štěstí. V případě potřeby použijte pravidlo tie-breaker, které je uvedeno v publikaci IRS 501.

Na rozdíl od mnoha jiných červených vlajek na tomto seznamu je toto nesprávné daňové přiznání obvykle jen to: chyba. Ale neudělejte to, protože nárok na stejnou závislou dvojnásobek označí váš návrat jako chybný s IRS.

8. Reklamace ztrát z pronájmu

Mezi mnohé výhody investování do nemovitostí patří daňové výhody. Pokud ale požadujete ztráty z pronájmu nemovitosti, buďte připraveni zálohovat svá čísla.

IRS umožňuje odečíst až 25 000 dolarů z nájemného proti běžnému příjmu W2 - pokud aktivně spravujete své nájemní nemovitosti sami. Pokud zadáváte outsourcing správci nemovitostí, zapomeňte na to.

I v případě, že se sami řídíte, odpočet odpočívá u daňových poplatníků, kteří vydělávají více než 100 000 $, a úplně zmizí pro ty, kteří vydělávají 150 000 nebo více $.

Vlastnictví nemovitostí k pronájmu komplikuje vaše daňové přiznání, protože tyto nuance jsou pouze poškrábáním na povrchu pravidel. Najměte si účetního, který je obeznámen s investicemi do nemovitostí, abyste maximalizovali své odpočty a aby se nedostali z nitkového kříže strýčka Sama..

9. Uplatnění ztrát pro hobby

Výdaje na koníčky nejsou daňově uznatelné. Doba.

Aby bylo možné tuto činnost považovat za skutečný podnik s odečitatelnými náklady, musí mít přiměřené očekávání, že vydělá zisk, a musí být řízeno obchodním způsobem. Pokud vyděláváte peníze primárně z práce W2 nebo z jiných zdrojů a pokusíte se požadovat „obchodní“ ztráty po dobu několika let v řadě, často to znamená, že váš návrat pro lidského agenta je zkontrolován. A když uvidí „firmu“, která zní podezřele jako koníček, očekávejte návštěvu.

Nikdo samozřejmě neříká, že nemůžete svůj koníček proměnit v obchod s penězi. Ujistěte se, že tak učiníte dříve, než začnete požadovat výdaje.

10. Včasné distribuce z IRA nebo 401 (k)

Pokud vyberete peníze ze svého penzijního účtu před dosažením věku 59½ let, započítá se jako rozdělení a podléhá 10% pokutě plus nezaplacené splatné daně. Mnoho daňových poplatníků tuto pokutu zanedbává - a slyší o tom IRS.

Váš plánovaný depozitář hlásí veškeré distribuce vyřazovacích účtů IRS; o tom už vědí. Když se vám nepodaří oznámit něco, o čem IRS již ví, můžete uhodnout, co se stane.

Tomuto problému se vyhněte úplně, pokud je to možné, a dotkněte se vašich důchodových úspor až po odchodu do důchodu.

Profesionální tip: Pokud máte přístup k plánu sponzorovaného zaměstnavatelem 401 (k), ujistěte se, že jste zaregistrujte se do Blooom. Provedou bezplatnou analýzu vašeho účtu, aby se ujistili, že jste správně diverzifikováni, mají správné rozdělení aktiv a neplatí příliš mnoho poplatků..

11. Neohlašování výher z hazardních her

Mnoho rekreačních hráčů neví, že kasina podléhají hlášení IRS pomocí formuláře W-2G. Opět strýček Sam ví víc, než si myslíte, že dělá, a když kasino nahlásí velkou výhru z vaší strany a vy to zanedbáte, můžete to očekávat..

Rekreační hráči musí ve formuláři 1040 zveřejnit veškeré výhry jako „ostatní příjmy“. Profesionální hráči musí svůj příjem přiznat v Příloze C.

Ale tam, kde se hráči opravdu dostanou do potíží, je hlášení ztrát. Ztráty z hazardních her lze ze zákona použít pouze k vyrovnání výher z hazardních her, nikoli k jiným druhům příjmů. Výjimkou je pouze profesionální hráč, a pokud se pokusíte tvrdit, že jste profesionální hráč se ztrátami ve vašem plánu C, zatímco vyděláváte na plný úvazek W2, očekávejte kontrolu.

Závěrečné slovo

V posledních letech se spousta hovorů o robotech a automatizaci nahrazuje všechny naše práce. Účetní leží přímo na seznamu ohrožených profesí, vzhledem k tomu, jak je daňová příprava založená na pravidlech a logice.

Daňové zákony USA ponechávají tolik prostoru pro interpretaci, že často vyžadují soudní rozhodnutí. Vzhledem k tomu, že vaše daňové přiznání zeslábne a je složitější, je jedním z finančních poradců, které byste si měli najmout, účetní.

Někdy chcete, aby vám někdo řekl nejen to, co můžete, ale co byste měli udělat. Jistě, můžete být schopni masírovat náklady do odpočtu, ale za jakou cenu, pokud jde o riziko auditu?

Kdykoli vaše daňové přiznání obsahuje jednu nebo více červených vlajek výše, buďte zvlášť opatrní, abyste vedli pečlivé záznamy. Daňový člověk pro vás může přijít.

Už jste někdy byli auditováni? Co upoutalo pozornost IRS?