2020 Bohatství Gap a investiční studie

Nedávno jsme zkoumali Američany, abychom se dozvěděli více o úloze, kterou akciový trh hraje v nerovnosti bohatství. Konkrétně nás zajímal vztah mezi socioekonomickým statusem a investováním na akciovém trhu a přípravou na důchod. Investují ti na dně? Jaké výzvy brání lidem v tom, aby více investovali? Jsou Američané na cestě do důchodu?

Zde jsou informace o jídle ze studie.

Shrnutí klíčových zjištění

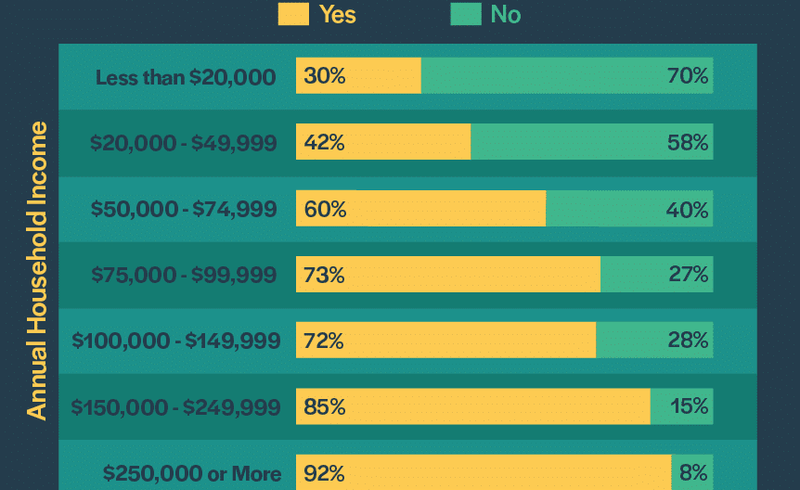

- Jednotlivci s vyšším příjmem a úrovní vzdělání jsou více pravděpodobně investovat své peníze na akciovém trhu. Pouze 30% lidí vydělávajících méně než 20 000 dolarů ročně uvedlo, že investují na akciovém trhu. Ve srovnání s tím investuje drtivá většina (92%) těch, kteří ročně vydělávají 250 000 USD nebo více. Podobně 32% lidí s vysokoškolským nebo nižším stupněm investuje své peníze, zatímco výrazně více lidí s bakalářským (69%) nebo postgraduálním titulem (75%) je.

- Jednotlivci s nižším příjmem a vzděláním se více domnívají, že akciový trh je nespravedlivý. Například 66% těch, kteří vydělávají méně než 20 000 $ ročně, „souhlasí“ nebo „silně souhlasí“ s tím, že akciový trh upřednostňuje zasvěcence bohatých a průmyslových. Naproti tomu pouze 32% těch, kteří ročně vydělávají 250 000 dolarů nebo více, se cítí stejně.

- Jednotlivci při nižším příjmu a vzdělání jsou méně sebevědomí, že budou mít dostatek peněz uložených na odchod do důchodu. Pouze 1 ze 3 jednotlivců vydělávajících méně než 50 000 dolarů ročně věří, že budou mít dostatečné důchodové úspory, zatímco 96% těch, kteří vydělávají 250 000 nebo více dolarů, věří, že bude mít dost. Podobně přibližně 50% lidí s vysokoškolským vzděláním nebo rovnocenným věří, že bude mít dostatek peněz na odchod do důchodu, a ještě větší část (62%) osob s bakalářským nebo vyšším stupněm tomu věří..

- Nerovnost bohatství může vést k většímu politickému rozdělení. Čím více peněz člověk vydělá, tím je pravděpodobnější, že budou dávat přednost konzervativnějšímu přístupu k placení daní, bez ohledu na politickou ideologii.

Lidé s vyššími příjmy a vzděláním pravděpodobněji investují

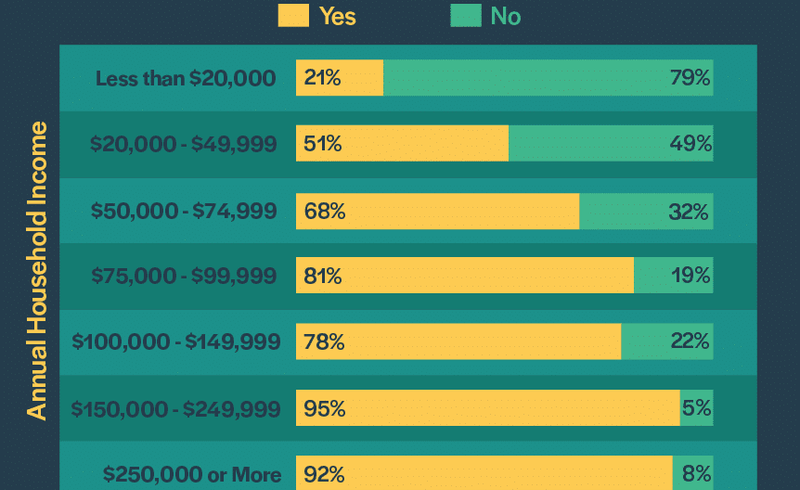

Nejprve jsme se chtěli dozvědět o vztahu mezi úrovní příjmů a investičními návyky. Zde je to, co jsme našli.

Jednotlivci s vyššími příjmy pravděpodobněji investují a plánují odchod do důchodu. To dává smysl, protože mají více volných příjmů, které mohou ušetřit a investovat do budoucnosti. Jednotlivci s nižším příjmem musí ve srovnání s nimi vyčlenit větší část své odměny při odběru domů na potřeby, jako je jídlo, bydlení, veřejné služby, zdravotní péče a doprava..

Směrové rozdíly nejsou překvapující. Dalo by se očekávat, že ti, kdo vydělají více, budou mít více peněz na odložení. Velikost mezery mezi respondenty s vysokými a nízkými příjmy je však pozoruhodná. Pouze 30% z těch, kteří ročně vydělávají méně než 20 000 dolarů, investuje na akciovém trhu. Naproti tomu 92% jednotlivců s příjmem domácnosti 250 000 dolarů nebo více uvedlo, že investují své peníze.

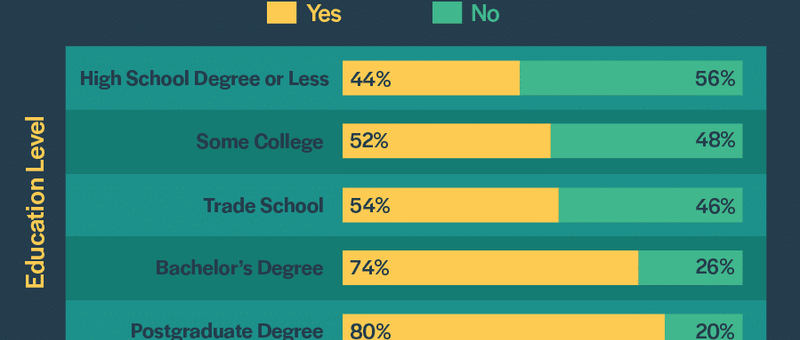

Podobný vzorec vidíme při rozdělení demografických údajů podle úrovně vzdělání. Čím více vzdělání má člověk, tím je pravděpodobnější, že bude investovat na akciovém trhu.

Pouze 32% jednotlivců s vysokoškolským vzděláním nebo méně investuje na akciovém trhu. Naopak 69% a 75% lidí s bakalářským nebo pokročilým stupněm investuje své peníze, resp.

Výdělci s nízkými a středními příjmy čelí podobným investičním výzvám

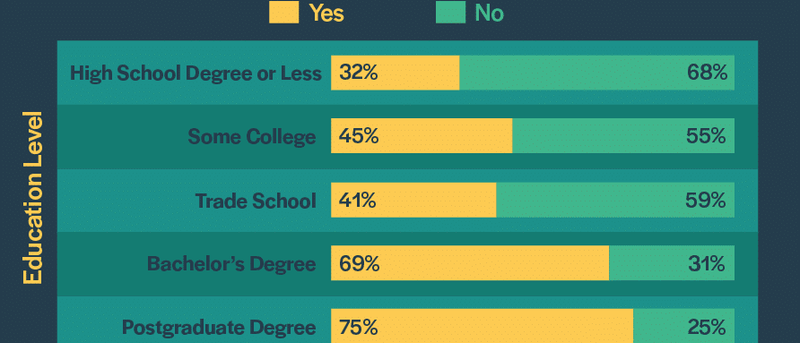

Chtěli jsme pochopit výzvy, které lidem brání v investování většího množství svých peněz na akciový trh. Jaké překážky brání jednotlivcům, kteří vydělávají méně?

Pro snazší srovnání jsme respondenty průzkumu seskupili do tří kohort podle úrovně jejich příjmu v domácnosti: nízká (0 až 49 999 $), střední (50 000 až 149 999 $) a vysoká (150 000 USD nebo více).

Je zřejmé, že jednotlivci v nízkých a středních příjmech čelí více překážek. Nejčastější výzvou, kterou uvedli, nebylo dostatek úspor na investice, následovalo znepokojení nad ztrátou peněz na akciovém trhu a nutností nejprve splatit stávající dluh..

Rozdíly víry na akciovém trhu

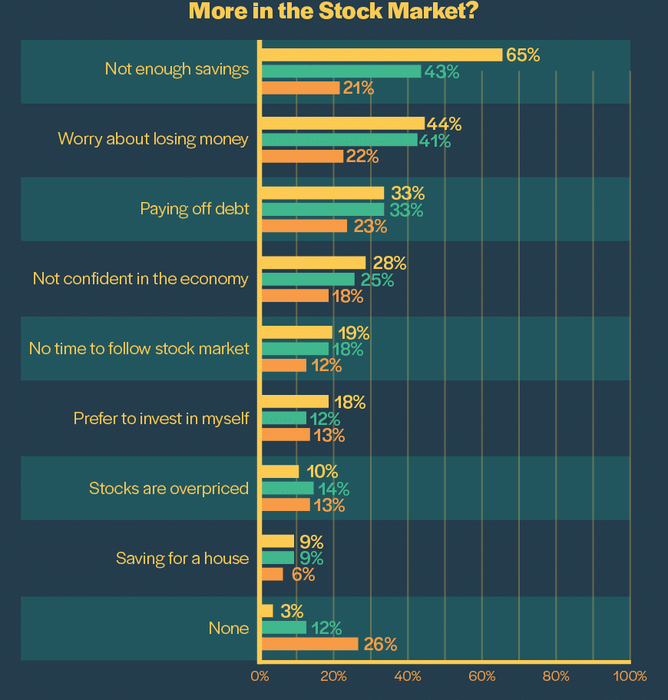

Veřejné rozhořčení a podezření na Wall Street není nic nového. Tyto pocity se přelévaly v hnutí Occupy Wall Street, které následovalo po globální finanční krizi v letech 2007 až 2009. Ale jak rozšířené jsou dnes tyto city? Věří lidé, že akciový trh je rovné podmínky?

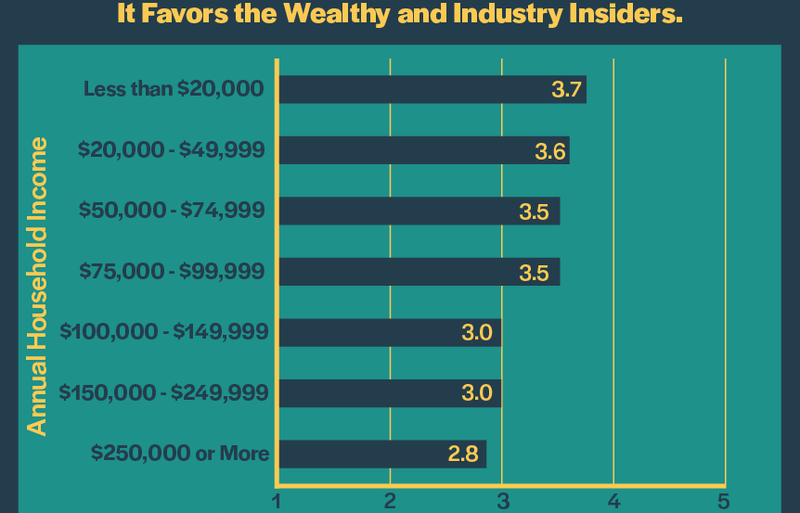

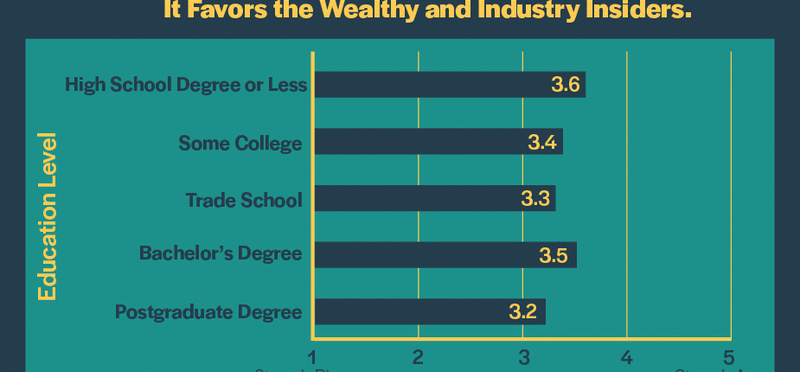

Abychom to zjistili, požádali jsme respondenty, aby ohodnotili míru své shody s následujícím prohlášením: „Akciový trh je vůči průměrnému investorovi nespravedlivý. Upřednostňuje bohaté a průmyslové zasvěcence. “ Odpovědi byly kvantifikovány na pětibodové stupnici (1 = silně nesouhlasím, 2 = nesouhlasím, 3 = ani souhlasím, ani nesouhlasím, 4 = souhlasím, 5 = důrazně souhlasím).

Ti na spodku ekonomického žebříčku budou s větší pravděpodobností věřit, že akciový trh je nespravedlivý. Cítí, že mají menší přístup ke způsobům, jak prostřednictvím investic investovat. Celkově 66% lidí, kteří vydělávají méně než 20 000 dolarů ročně, uvedlo, že s výrokem „souhlasí“ nebo „silně souhlasí“. Stejným způsobem se cítilo pouze 32% lidí s příjmem domácnosti 250 000 USD nebo více.

Podobně i jednotlivci s nižším vzděláním pravděpodobněji vnímají akciový trh jako nespravedlivý než ti, kteří dosáhli vyššího vzdělání.

Ačkoli neexistuje žádný důkaz, který by naznačoval, že akciový trh je opravený, bohatí mají výhody oproti průměrnému investorovi. Konkrétně mají větší přístup k sofistikovaným finančním údajům a obchodním informacím, větší politický vliv a větší úspory z rozsahu, které mají více kapitálu. To může částečně vysvětlit nerovnost víry na akciovém trhu.

Ti na vyšších socioekonomických úrovních jsou lépe připraveni na odchod do důchodu

Existuje celá řada důvodů, proč lidé své peníze investují. Mohou šetřit na vysokoškolské vzdělání svých dětí, připravují se na zálohu, kupují si auto nebo začínají nové obchody. Jedním z hlavních důvodů, proč průměrný člověk investuje, je však důchod. Chtějí mít hnízdo vajíčka, ze kterého mohou pohodlně žít, když už nemohou pracovat.

Pokud jde o hospodářskou nerovnost, většina příjmů a nerovností v příjmech obdrží většinu titulků. Ale co důchodová nerovnost? Jak se liší příprava na odchod do důchodu u různých socioekonomických skupin?

Abychom to zjistili, položili jsme účastníkům jednoduchou otázku: Máte důchodový účet? Důchodový účet jsme definovali jako jakýkoli typ investičního účtu, který je specificky vyhrazen pro odchod do důchodu, jako je IRA, 401 (k) nebo důchod. Zde je to, co jsme našli.

Vidíme model podobný zvyklostem v oblasti osobního investování: U osob s vyšším příjmem a vzděláním je pravděpodobnější, že budou mít důchodový účet..

Ti, kteří mají nižší příjmy a úroveň vzdělání, jsou méně sebevědomí, že odejdou do důchodu

Příjmy a investiční návyky zacházejí až dosud při určování, jak je někdo připraven na odchod do důchodu. Schopnost člověka odejít do důchodu se týká toho, kolik peněz ušetřilo v porovnání s jejich výdajovými návyky. Například osoba, která vydělává s vysokým příjmem, nemusí být na cestě k odchodu do důchodu, pokud neuloží podstatnou část své výplaty každý měsíc.

Chtěli jsme vědět, jak se lidé bezpečně cítí finančně. Jsou připraveni na budoucnost? Budou moci odejít do důchodu na konci své kariéry?

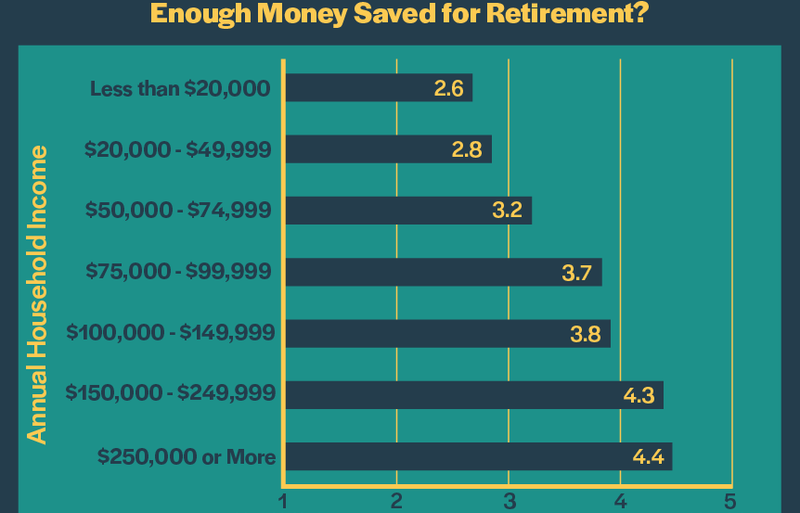

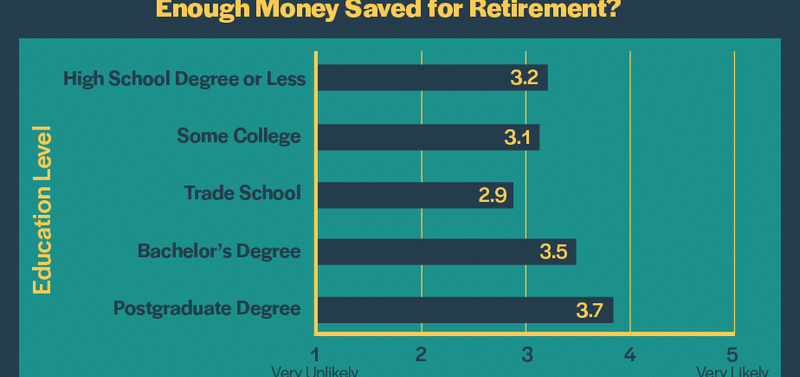

Zeptali jsme se respondentů, jak je pravděpodobné, že budou mít dostatek peněz uložených na odchod do důchodu. Odpovědi byly zaznamenány v pětibodové stupnici (1 = velmi nepravděpodobné, 2 = nepravděpodobné, 3 = ani pravděpodobné, ani nepravděpodobné, 4 = pravděpodobné, 5 = velmi pravděpodobné). Zde je průměrné skóre v každé kohortě.

Ti dole jsou méně sebevědomí, že budou moci odejít do důchodu. Více než polovina (52%) lidí, kteří vydělávají méně než 20 000 dolarů ročně, uvedla, že je „nepravděpodobné“ nebo „velmi nepravděpodobné“, že budou mít dost penzijních úspor. Mírně méně než polovina (47%) z příští úrovně příjmů (20 000 až 49 999 $ ročně) uvedla, že je „nepravděpodobná“ nebo „velmi nepravděpodobná“.

Jednotlivci s vyššími příjmy jsou mnohem optimističtější ohledně svých šancí. Drtivá většina (91%) lidí s příjmy od 150 000 do 249 999 USD uvedla, že je „pravděpodobné“ nebo „velmi pravděpodobné“, že budou mít dost na důchod. Dokonce i více (96%) osob v nejvyšších příjmových kategoriích (250 000 USD nebo více ročně) uvedlo, že je to „pravděpodobné“ nebo „velmi pravděpodobné“.

Podobný trend vidíme opět podle úrovně vzdělání. Ti, kteří mají bakalářský nebo postgraduální titul, jsou si jistější, že budou mít dostatek důchodových úspor.

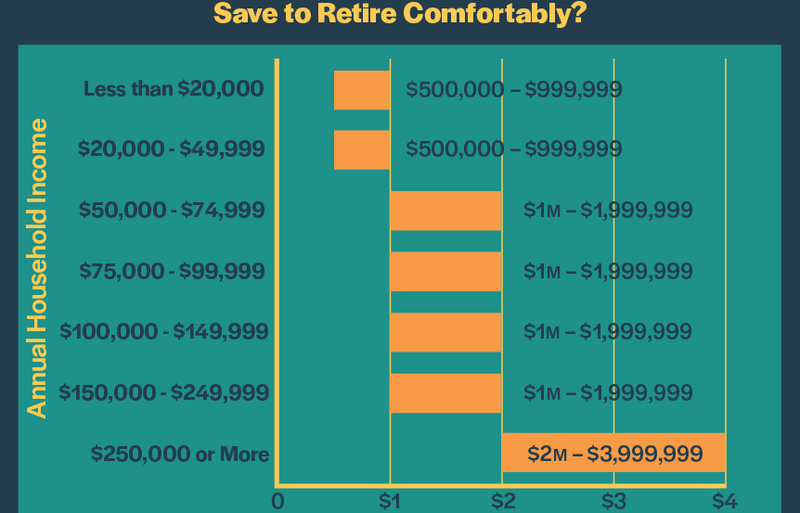

Nejlepší výdělci předpovídají, že potřebují více ušetřit, aby odešli do důchodu

Byli jsme zvědaví, kolik peněz si lidé myslí, že potřebují na záchranu pro odchod do důchodu. Respondenty jsme požádali, aby vybrali z následujících rozsahů:

- Méně než 100 000 $

- 100 000 - 249 999 USD

- 250 000 $ - 499 999 $

- 500 000 $ - 999 999 $

- 1 000 000 - 1 999 999,99 USD

- 2 000 000 USD - 3 999 999,99 USD

- 4 000 000 USD - 9 999 999,99 USD

- 10 000 000 nebo více

Ačkoli nejlepší výdělci jsou si jistější, že dosáhnou finanční hranice potřebné k odchodu do důchodu, také předpovídají, že budou potřebovat více ušetřených peněz, aby mohli pohodlně odejít do důchodu. Níže jsou uvedeny střední odpovědi napříč každou příjmovou skupinou.

Ti nahoře jsou si jistější, že budou mít větší částku ušetřenou na odchod do důchodu, zatímco ti na dně jsou méně sebevědomí, že si dokonce nechají na odchod do důchodu ušetřit i marginální částku.

Větší nerovnost může vést k větší politické polarizaci

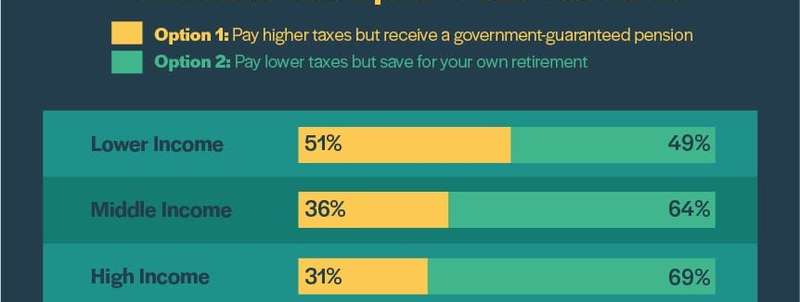

Požádali jsme respondenty, aby si vybrali mezi dvěma možnostmi odchodu do důchodu: 1) platit vyšší daně, ale pobírat státem zaručený důchod, nebo 2) platit nižší daně, ale kromě vlastního odchodu do důchodu.

Pro zjednodušení jsme respondenty opět rozdělili do tří příjmových skupin.

Lidé s nižšími příjmy pravděpodobně upřednostňují vyšší daně, pokud by mohli získat zaručený důchod od vlády. To odráží pocit větší finanční nejistoty. Protože mají menší finanční polštář, pravděpodobněji preferují méně riskantní volbu. Nejsou si jisti, zda budou mít dost penzijních úspor, a proto chtějí vědět, že bude v pořádku, až dosáhnou vyššího věku. Ve srovnání se středními a vysokými příjmy jsou pohodlnější úspory pro vlastní důchod.

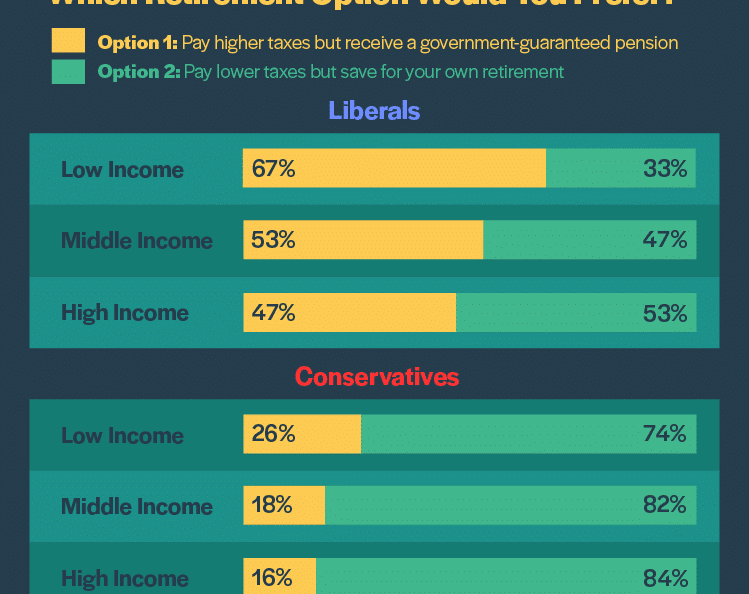

Co se však stane, když rozdělíte údaje podle politického postoje? Zmizí rozdíl v názorech?

Rozdílné názory stále existují, i když porovnáváte lidi s podobnými politickými perspektivami. Například liberálové s nízkou úrovní příjmu upřednostňují možnost 1 ve vyšší míře ve srovnání s těmi, kteří jsou na úrovni středního a vysokého příjmu. Stejný trend platí i pro konzervativce. Konzervativci, kteří vydělávají s nízkým příjmem, budou s větší pravděpodobností preferovat placení vyšších daní ve srovnání s konzervativci na úrovni středního a vysokého příjmu.

Tyto údaje naznačují, že ekonomická nerovnost může přispět k politickému rozdělení. Ti na dně dávají přednost politice, která přináší vyšší daně a vyšší finanční zabezpečení, zatímco ti na střední a vysoké úrovni příjmu silně preferují jinou politiku.

Mnoho Američanů nemělo z rekordního ekonomického růstu prospěch

Americká ekonomika se v posledním desetiletí rozpadla. Je to nejdelší pruh ekonomické expanze v historii země. Od doby, kdy v roce 2009 došlo k velké recesi, se hrubý domácí produkt, neboli HDP, zvýšil o 125 po sobě jdoucích měsíců. Během tohoto období se od října 2019 snížila míra nezaměstnanosti z 10% na 3,6%. Trh s bydlením vzrostl a akciový trh prudce stoupal na historická maxima.

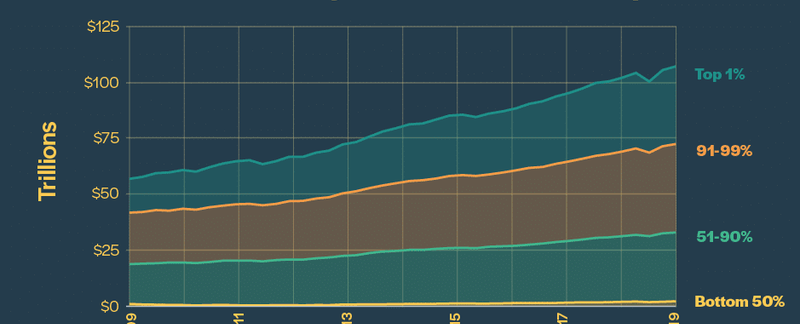

Ale ne každý pocítil výhody. Podle Federálního rezervního systému se v posledních 10 letech bohatství domácností v USA - nebo hodnota rodinného majetku po odečtení jeho závazků - zvýšilo z 56,8 bilionu USD na 107,1 bilionu USD. Nepřiměřené množství tohoto bohatství však šlo k těm na vrcholu. Pouze 2% růstu bohatství šlo na dno 50% populace, zatímco téměř 72% šlo na nejbohatších 10%. Nejbohatší Američané nyní vlastní největší část národního bohatství v historii.

Níže je uveden přehled čistého jmění napříč různými úrovněmi distribuce bohatství. Horních 10% věží nad spodními 50%, což je sotva vidět na mapě.

Inequality.org uvádí, že nejlepších 10% výdělků má průměrně více než devětkrát větší roční příjem než dolních 90%. Nesrovnalost je ještě výraznější na nejvyšší úrovni distribuce: Prvních 1% vydělá 39krát více než dolních 90%. Spojené státy mají největší propast mezi bohatými a chudými z jakéhokoli rozvinutého národa.

Rozdíly v bohatství ztěžují některým skupinám stoupání po ekonomickém žebříčku. Ovlivňuje to jejich schopnost získat přístup ke vzdělání, získat zdravotní péči, koupit si dům nebo si půjčit na zahájení podnikání. Vytváří divize ve společnosti.

Příčiny rostoucí nerovnosti

Akciový trh obvykle nezískává výraznou pozornost, pokud jde o nerovnost. Co dělá? Zde jsou některé z hlavních důvodů uvedených v dnešních politických diskusích.

Technologie

Počítače a stroje nahradily mnoho středních tříd, zejména ve výrobním sektoru. V 60. letech 20. století byly největšími zaměstnavateli v zemi General Motors, General Electric a US Steel. Mnoho z těchto kvalifikovaných pracovních límečků bylo automatizováno pryč, zatímco počet méně kvalifikovaných servisních úloh se zvýšil. Dnes jsou největšími zaměstnavateli maloobchodníci jako Walmart, Home Depot a Kroger.

Globalizace

Méně obchodních překážek a růst nadnárodních organizací usnadnily společnostem pracovat na moři v zemích s levnější pracovní silou. Na hyperkonkurenčním trhu jsou podniky nuceny co nejvíce snížit náklady a práce je jedním z největších nákladových středisek.

Američané nyní soupeří s celým světem, nejen s těmi, kteří žijí ve stejné zeměpisné oblasti. Tato dynamika způsobila tlak na snižování mezd.

Pokles organizované práce

Změny v právních předpisech pracovníkům ztěžovaly odborovou unii. V současné době má 28 států „právo na práci“ zákony, které stanoví, že pracovníci nemohou být nuceni, aby se stali členy odborů jako požadavek jejich zaměstnání. Přibližně 10% Američanů je součástí unie. To je asi polovina částky před několika desítkami let.

Historicky odbory sjednaly vyšší plat pro všechny pracovníky, ale zejména pro ty, kteří vydělávají nižší mzdy. Výzkum ukázal, že země s vyšší účastí v odborech mají nižší příjmovou nerovnost.

Daňová politika

Daně mohou hrát hlavní roli při rozdělování příjmů. USA mají progresivní daňový systém, což znamená, že domácnosti s vysokými příjmy platí federální daně větší procento ze svých příjmů než domácnosti s nízkými příjmy. Americká daňová politika však za posledních 40 let učinila jen málo pro snížení nerovnosti v příjmech.

S podporou bipartisanu vláda Reagana dramaticky snížila daňové sazby. Horní mezní sazba daně byla snížena z 50% v roce 1981 na 28% v roce 1986 a sazba daně z příjmu právnických osob klesla z 50% na 35%. Tato snížení daní z velké části zůstala nedotčena. Dnes je horní mezní sazba 37%.

Správa George W. Bushe také provedla daňové škrty v oblasti nemovitostí, dividend a kapitálových výnosů - což přineslo výhody všem příjmovým skupinám, ale zejména bohatším domácnostem, které vlastní více investic a finančních aktiv.

Zvýšení nákladů na bydlení

Vlastnictví domu zůstává jedním z nejlepších způsobů, jak budovat bohatství. Ale mnoho Američanů se snaží najít dostupné bydlení. Domácí hodnoty se ocenily, zatímco mzdy stagnovaly pro rodiny nižší a střední třídy. Výsledkem je, že více lidí si dům nemůže koupit a místo toho je nuceno pronajmout.

Zároveň urbanizace vedla v mnoha městech k nedostatečné nabídce cenově dostupných možností pronájmu. Výsledkem je smyčka negativní zpětné vazby, která prohloubila propast mezi majiteli domů a nájemci.

Závěr

Na jedné straně je akciový trh jednou z největších hnacích sil hospodářského růstu a bohatství. Umožňuje společnostem získávat kapitál od veřejnosti a umožňuje investorům nakupovat akcie podniků, aby získali část budoucích zisků.

Na druhou stranu to prospívá pouze těm, kteří mají u stolu sedadlo. Lidé, kteří neinvestují, jsou pozadu. Ve skutečnosti nejbohatší 1% amerických domácností vlastní 50% akcií, což ukazuje, kolik je vlastnictví akcií soustředěno na vrcholu ekonomického žebříčku.

Tato zjištění ukazují, že nerovný přístup na akciový trh prohlubuje americké nerovnosti. Osoby s vyššími příjmy mají více volných příjmů, a proto jsou schopny své úspory investovat, aby se mohly časem složit a růst. Proto tolik těžili ze zisků na akciovém trhu za posledních 10 let. Ti s nižším příjmem mají každý měsíc méně peněz a v důsledku toho se snaží investovat do budoucnosti a připravovat se na odchod do důchodu.

Ve víře lidí na akciovém trhu a v jejich schopnosti přístupu na trh existují značné rozdíly. Mnoho Američanů, zejména těch s nižšími příjmy a vzděláním, je i nadále hluboce podezřelé z Wall Street a spravedlnosti samotných trhů s cennými papíry.

V důsledku těchto protichůdných ekonomických skutečností a perspektiv existuje velká nerovnováha mezi těmi, kteří budou moci bezpečně odejít do důchodu, a těmi, kdo to nebudou. A důsledky nerovnosti bohatství přesahují život jednoho člověka. Vybudování velkého statku může mít generační účinky. Bohatství lze přenést na rodinné potomky, které udržují budoucí cykly nerovnosti.

Pokud se lidé necítí, že mají příležitost pro vzestupnou mobilitu, je méně pravděpodobné, že se budou účastnit občanské angažovanosti. Výsledky výzkumu v této zprávě naznačují, že ekonomická nerovnost může vést k politické polarizaci.

V kapitalistické společnosti je určitá úroveň nerovnosti vlastní. Otázka zní: Kolik je příliš? A jak může být přístup k finančním prostředkům otevřen více lidem, aby mohli růst své bohatství? Jak může více Američanů těžit z ekonomického motoru země?

Neexistuje jednoduché řešení. Nakonec je však třeba, aby se na školách vyučovalo osobní finance, a aby byly online dostupné renomovanější a srozumitelnější informace. Se zlepšenou finanční gramotností mohou Američané činit řádná rozhodnutí a být dobrými správci svých peněz. Mohou se dozvědět o rozpočtování, úvěru, podnikání a významu začátků úspor a investic v raném věku.

Metodologie

Toto je první zpráva z vícedílných sérií založených na průzkumu 1 017 dospělých, který provedli od 7. července 2019 do 5. listopadu 2019 společností Money Crashers. Odpovědi byly získány sdílením průzkumu na sociálních médiích, e-mailech a online fórech a prostřednictvím služeb panelu Prolific. Pro analýzu v tomto článku byly brány v úvahu pouze odpovědi jednotlivců, kteří žijí ve Spojených státech (n = 919). Účastníky bylo 48% mužů a 52% žen.